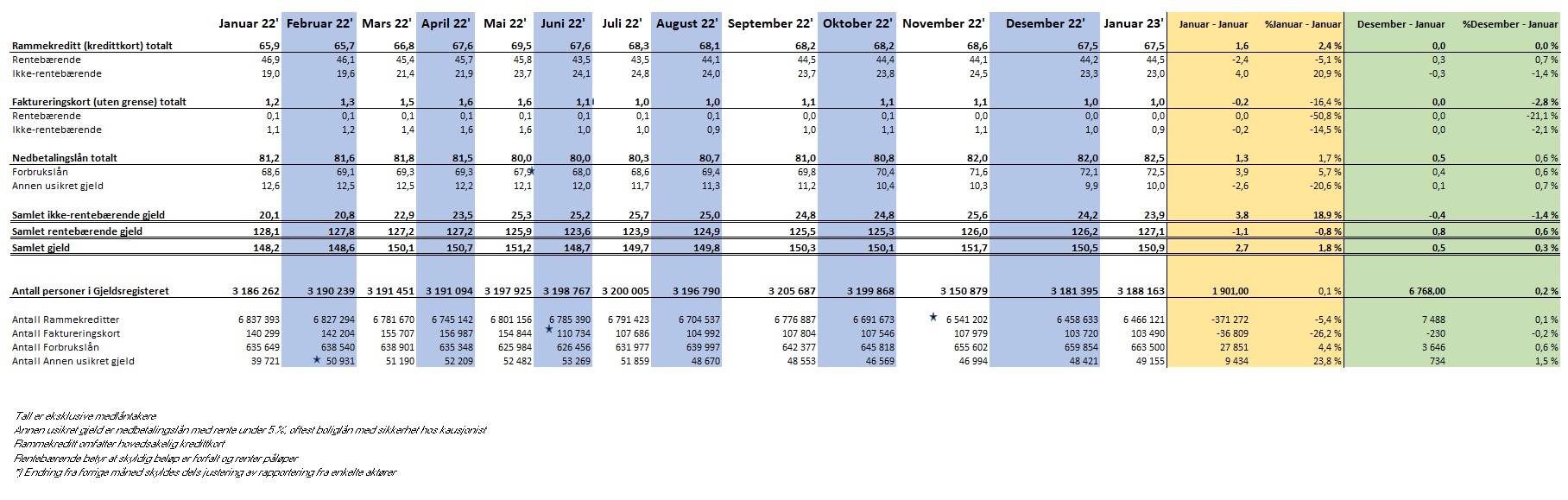

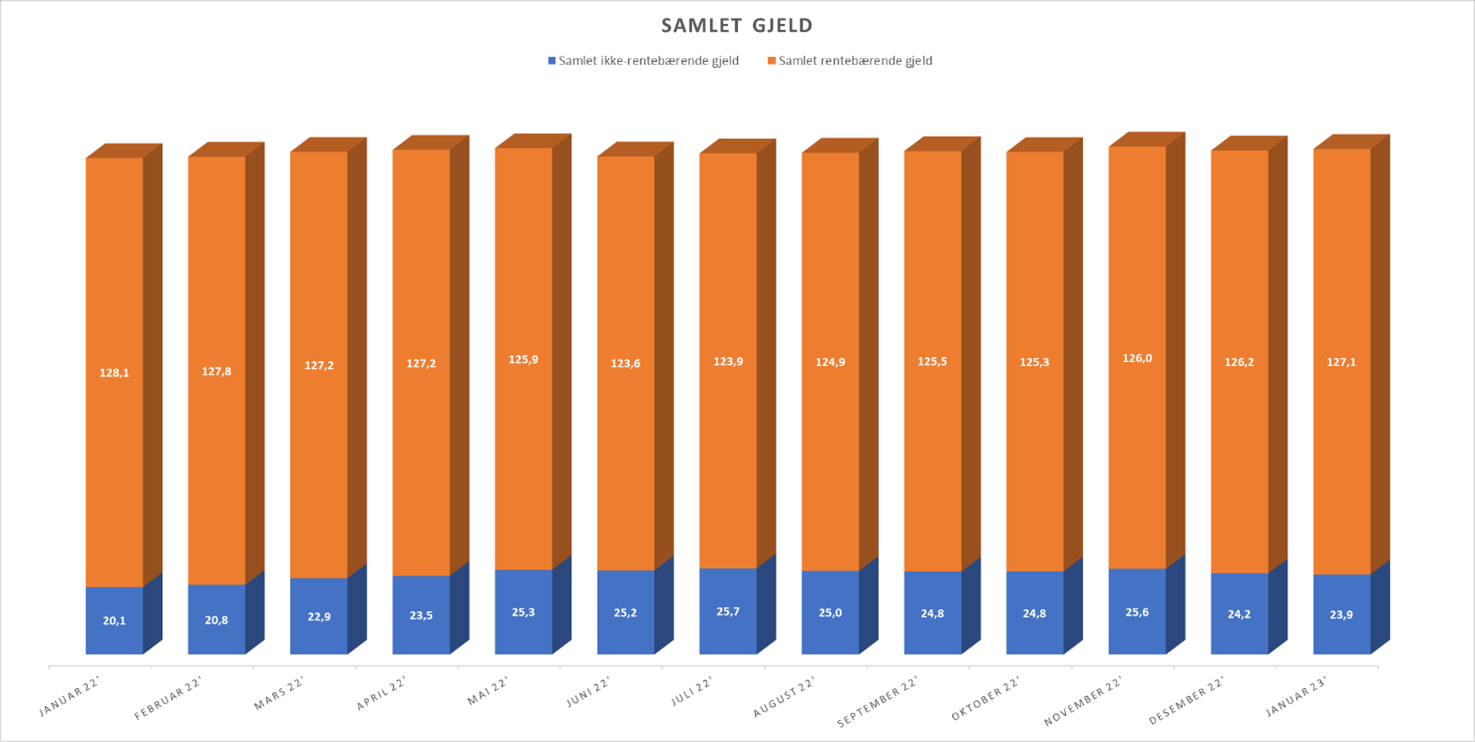

Den samlede usikrede forbruksgjelden økte i januar med 0,45 MRD (+0,3%) fra 150,5 MRD til 150,9 MRD, viser nye tall fra Gjeldsregisteret.

Tallene viser en fortsatt økning i rentebærende gjeld, som hovedsakelig består av forbrukslån og forfalt «kredittkortgjeld». Ikke-rentebærende gjeld, som i hovedsak består av ikke-forfalt «kredittkortgjeld», går ned.

Fortsatt økning i forbrukslån og forfalt kredittkortgjeld er et faresignal med tanke på mulige gjeldsutfordringer. Mest sannsynlig skyldes utviklingen en økning i antall personer som sliter med å betale kredittkortfakturaene, og flere tar opp forbrukslån for å håndtere økte kostnader og forbruk. Nedgangen i ikke-forfalt «kredittkortgjeld» er også et tegn på større økonomisk forsiktighet og redusert forbruk finansiert med bruk av kredittkort, sier daglig leder Egil Årrestad i Gjeldsregisteret AS i en kommentar.

Fortsatt vekst i forbrukslån og forfalt «kredittkortgjeld»

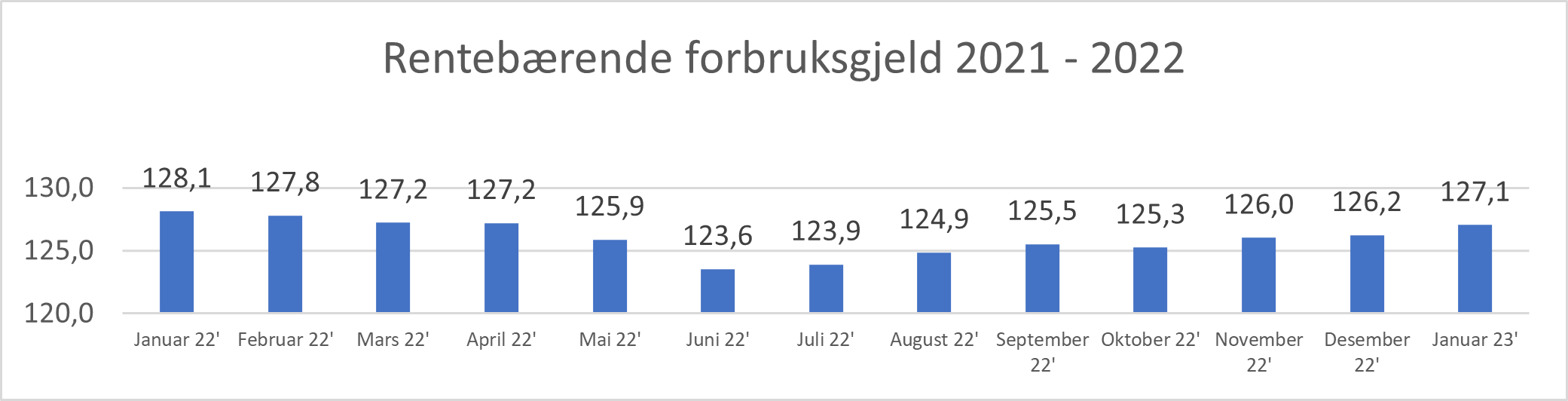

Den samlede rentebærende forbruksgjelden øker med 0,8 MRD (0,6%) til 127,1 MRD fra desember til januar. Veksten er forholdsvis jevnt fordelt mellom forbrukslån og forfalt kredittkortgjeld. Sammenlignet med januar 2022 har vi en nedgang i rentebærende forbruksgjeld med -1,1 MRD (-0,8%). Menn står for 64% av den rentebærende forbruksgjelden, mens kvinnenes andel er 36%.

Rentebærende forbruksgjeld = Rentebærende rammekreditt + rentebærende faktureringskort + rentebærende nedbetalingslån (forbrukslån og andre usikrede nedbetalingslån). Tall oppgitt i MRD eks. medlåntakere

«Siden juni har økningen i rentebærende forbruksgjeld vært på hele 3,5 MRD (+2,8%), og utgjør nå 127,1 MRD. Effekten av den senere tids renteøkninger kommer nå, og vi får samtidig en økning i matvareprisene. Selv om gjeldsnivået for rentebærende forbruksgjeld for ett år tilbake var høyere og utgjorde hele 128,1 MRD, har husholdningsbudsjettene «krympet» siden den gang som følge av kostnadsøkninger. Vi må derfor forvente at flere får betalingsproblemer når forbruksgjelden må prioriteres sammen med betaling av renter, mat, strøm og andre nødvendige kostnader. For de som sliter kan tiden derfor være inne til å ta en prat med kreditorene, og legge en plan for håndtering av situasjonen.», sier Egil Årrestad.

Fortsatt nedgang i ikke-forfalt «kredittkortgjeld»

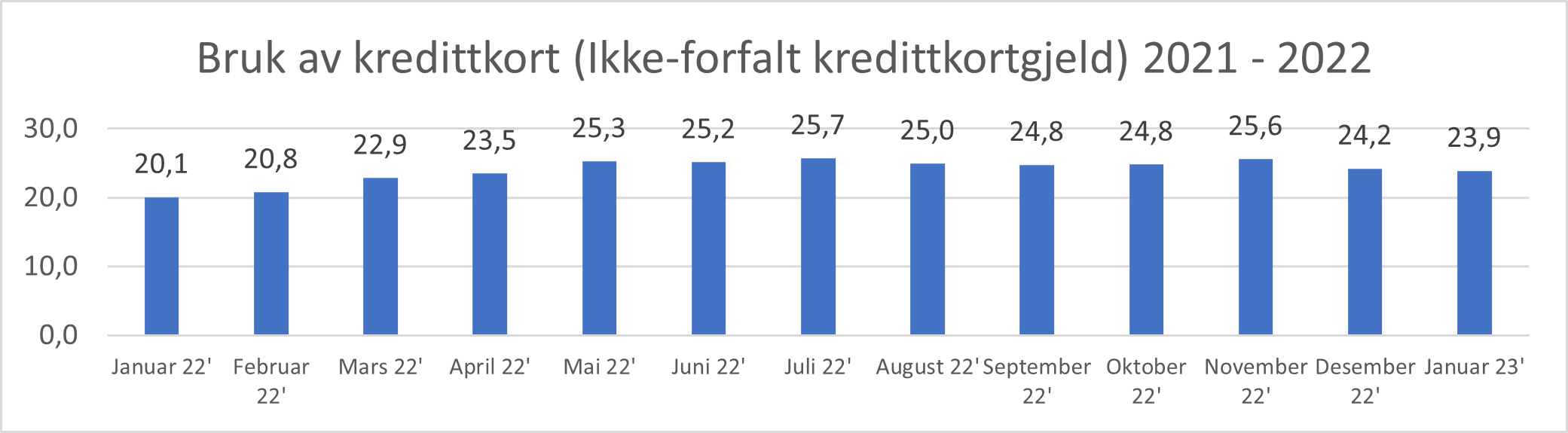

Tallene viser en fortsatt nedgang i den ikke-forfalte «kredittkortgjelden» fra desember til januar. Den ble redusert med -0,4 MRD (-1,4%) fra 24,2 til 23,9 MRD.

Sammenlignet med fjoråret, som fortsatt var preget av Covid-tiltak, økte den ikke-forfalte «kredittkortgjelden» med hele 3,8 MRD (18,9%) fra 20,1 til 23,9 MRD. Menn står for 69% av den ikke-forfalte «kredittkortgjelden», mens kvinnenes andel er 31%.

Ikke-forfalt kredittkortgjeld = Ikke-rentebærende rammekreditt + ikke-rentebærende faktureringskort. Tall oppgitt i MRD eks. medlåntakere

«Nedgangen i den ikke-forfalte «kredittkortgjelden» fra desember til januar vitner om økende økonomisk forsiktighet. Dette er også sammenfallende med ferske tall fra SSBs varehandelsindeks, som viser at detaljhandelen falt 3,6% i desember. For noen forbrukere ser det også ut til at «bremsene» kom for sent på fordi forfalt «kredittkortgjeld» øker og rentebelastningen øker. Overordnet sett er dette en negativ utvikling både for næringslivet og forbrukerne. Vi får håpe situasjonen raskt snur så sysselsettingen blir sikret og folk unngår gjeldsproblemer, sier Egil Årrestad.

Utvikling i usikret forbuksgjeld:

Begrepene som brukes

Nedbetalingslån: Lån med avtalt avdragstid (f.eks. forbrukslån)

Rammekreditt: Lån som kan trekkes opp til den innvilgede rammen (f.eks. kredittkort). Deles inn i to kategorier:

- Ikke-rentebærende gjeld: Benyttet kreditt som ikke forfalt til betaling

- Rentebærende gjeld: Benyttet kreditt som er forfalt til betaling og som rentebelastes

Faktureringskort: Betalingskort hvor alt må betales ved forfall. Hvis ikke påløper det gebyr og/eller renter.

Medlåntaker: Ansvarlig sammen med hovedlåntaker til hele lånet er nedbetalt

Se også andre nøkkeltall fra Gjeldsregisteret: Til nøkkeltall