Voldsom vekst i forbruksgjelden

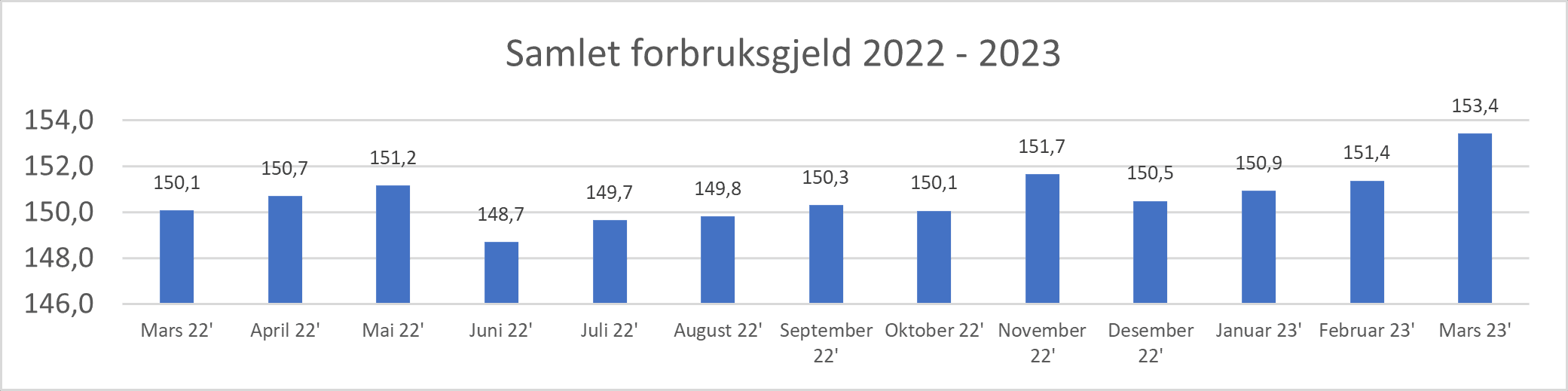

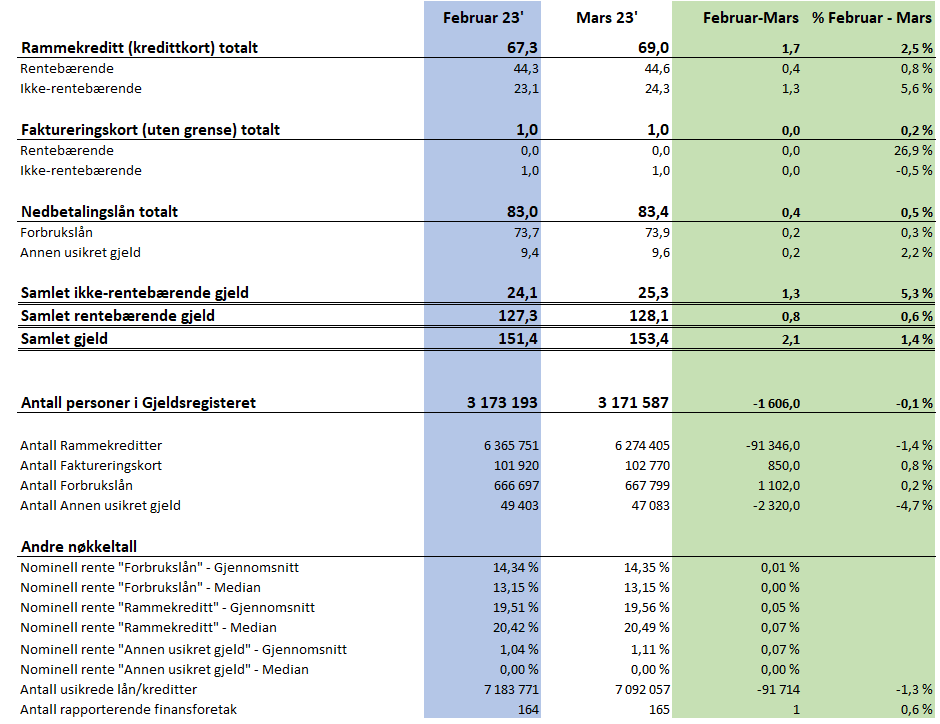

Den samlede usikrede forbruksgjelden økte i mars med hele 2,1 MRD (+1,4%) til 153,4 MRD, viser nye tall fra Gjeldsregisteret.

Samlet usikret forbruksgjeld. Tall oppgitt i MRD eks. medlåntakere.

Tallene viser en betydelig økning i rentebærende gjeld med 0,8 MRD, som skyldes vekst i forfalt «kredittkortgjeld» og forbrukslån. Ikke-forfalt «kredittkortgjeld», øker med 1,3 MRD. Sammenlignet med mars 2022 er veksten i samlet usikret forbruksgjeld på hele 3,4 MRD (+2,2%).

«Økning i «kredittkortgjelden» er hovedårsak til veksten i den usikrede forbruksgjelden i mars. Samtidig fortsetter også veksten i forbrukslån. Dette er en trend vi har hatt siden juni 2022, og den ser ut til å øke utover våren. Selv om nivået ikke er alarmerende høyt sammenlignet med gjeldsnivået vi hadde for et par år siden, er risikoen for gjeldsproblemer større nå. Kostnadsnivået er høyere, og husholdningene har mindre å rutte med. Det er derfor viktig at de som får utfordringer med å betale forbruksgjelden raskt tar grep for å håndter situasjonen, eksempelvis ved å kontakte banken eller gjeldsrådgiver», sier daglig leder Egil Årrestad i Gjeldsregisteret AS i en kommentar.

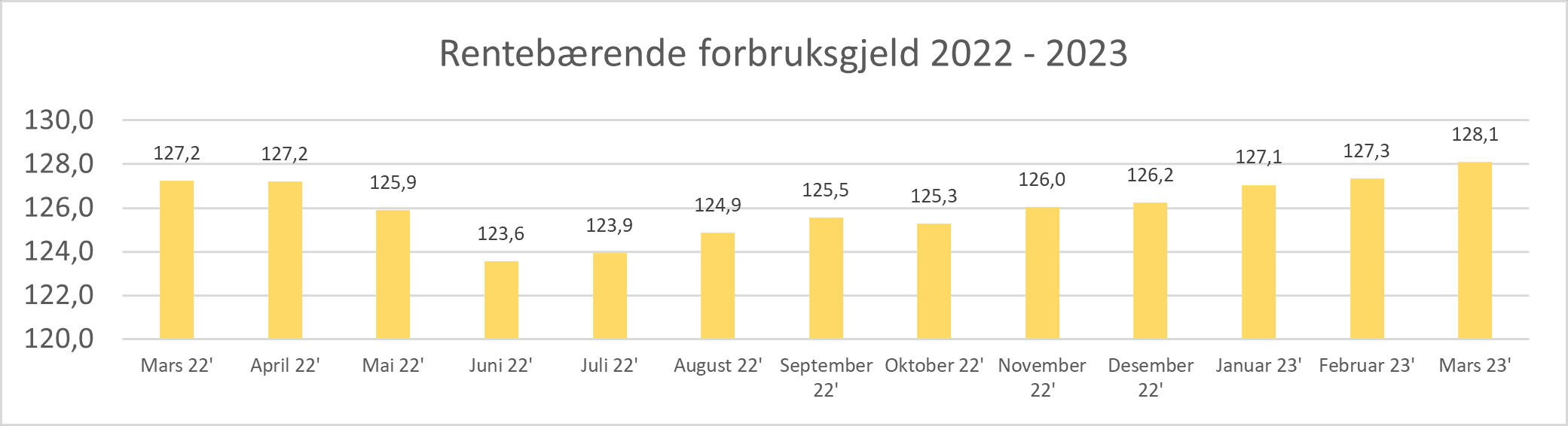

Rentebærende forbruksgjeld øker mest

Den samlede rentebærende forbruksgjelden øker fra februar til mars med 0,8 MRD (+0,6%) fra 127,3 til 128,1 MRD. Forfalt «kredittkortgjeld» står for 0,4 MRD mens nedbetalingslån, som hovedsakelig utgjøres av forbrukslån, utgjør 0,4 MRD. Sammenlignet med mars 2022 har vi en økning i rentebærende forbruksgjeld med 0,9 MRD (+0,7%). Sammenlignet med juni 2022 er økningen på hele 4,6 MRD (+3,1%).

Rentebærende forbruksgjeld = Rentebærende rammekreditt + rentebærende faktureringskort + rentebærende nedbetalingslån (forbrukslån og andre usikrede nedbetalingslån). Tall oppgitt i MRD eks. medlåntakere

«Veksten i den rentebærende forbruksgjelden tyder på at husholdningenes oppsparte reserver har blitt redusert. Flere utsetter betalingen av kredittkortfakturaen, eller tyr til forbrukslån for finansiering av forbruk og nødvendige husholdningskostnader. Med en gjennomsnittlig nominell rente på henholdsvis 19,5% for kredittkort, og 14,4% på forbrukslån, sier det seg selv at belastningen på husholdningsbudsjettene øker. Med dagens høye kostnadsnivå, og nylig heving av styringsrenten, må vi være forberedt på at flere får en utfordring med å prioritere mellom betaling av nødvendige utgifter til mat og strøm, økende bokostnader og forbruksgjeld», sier Egil Årrestad.

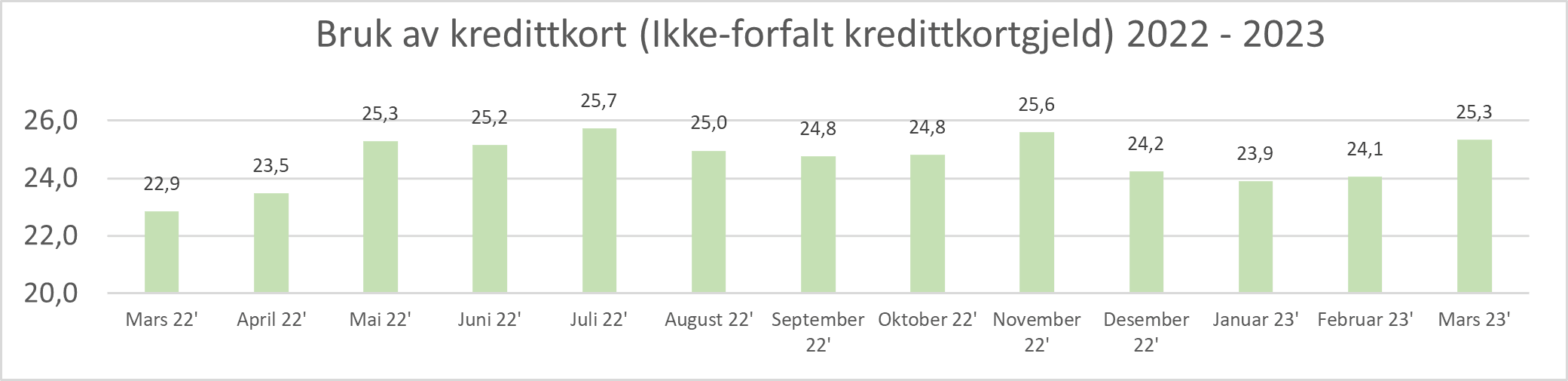

Bruk av kredittkort øker

Tallene viser en økning i den ikke-forfalte «kredittkortgjelden» fra februar til mars med 1,3 MRD (+5,3%) fra 24,1 til 25,3 MRD. Dette skyldes øket forbruk finansiert med kreditt- og betalingskort.

Sammenlignet med mars 2022, økte den ikke-forfalte «kredittkortgjelden» med 2,5 MRD (+10,9%).

Ikke-forfalt kredittkortgjeld = Ikke-rentebærende rammekreditt + ikke-rentebærende faktureringskort. Tall oppgitt i MRD eks. medlåntakere

«Etter å ha holdt seg stabilt noen måneder gjør forbruket finansiert med kredittkort et «hopp» i mars og øker med 5,3%. Dette kan dels skyldes en sesongsvingning med kjøp av fritidsreiser i forbindelse med kommende påske- og sommerferie, men det er også grunn til å anta at flere bruker kredittkortet til finansiering av husholdningskostnader. Det er uproblematisk for de som har midler til å betale kredittfakturaen innen forfall, men risikoen øker for ytterligere vekst i den rentebærende forbruksgjelden. Det blir spennende å følge utviklingen for å se hvor stor del av det økte forbruket som går til forfall. Muligens har mange kalkulert med å dekke dette med penger de får tilbake på skatten, eller ved bruk av feriepenger når de kommer.», sier Egil Årrestad.

Utvikling i usikret forbuksgjeld:

Begrepene som brukes

Nedbetalingslån: Lån med avtalt avdragstid (f.eks. forbrukslån)

Rammekreditt: Lån som kan trekkes opp til den innvilgede rammen (f.eks. kredittkort). Deles inn i to kategorier:

- Ikke-rentebærende gjeld: Benyttet kreditt som ikke forfalt til betaling

- Rentebærende gjeld: Benyttet kreditt som er forfalt til betaling og som rentebelastes

Faktureringskort: Betalingskort hvor alt må betales ved forfall. Hvis ikke påløper det gebyr og/eller renter.

Medlåntaker: Ansvarlig sammen med hovedlåntaker til hele lånet er nedbetalt

Se også andre nøkkeltall fra Gjeldsregisteret: Til nøkkeltall